2018年,国民经济运行保持在合理区间,总体平稳、稳中有进。国家统计局数据显示,初步核算,全年国内生产总值900309亿元,按可比价格计算,比上年增长6.6%,实现了6.5%左右的预期发展目标。分季度看,一季度同比增长6.8%,二季度增长6.7%,三季度增长6.5%,四季度增长6.4%。分产业看,第一产业增加值64734亿元,比上年增长3.5%;第二产业增加值366001亿元,增长5.8%;第三产业增加值469575亿元,增长7.6%。

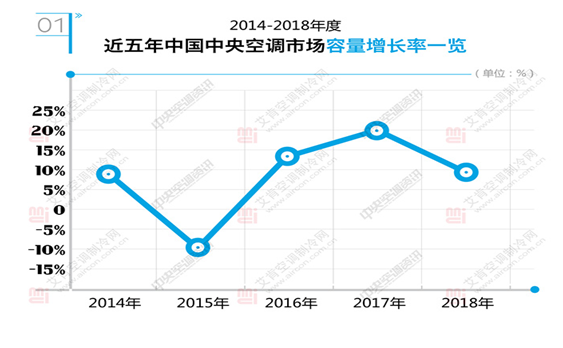

与此同时,我们也要看到,经济运行稳中有变、变中有忧,外部环境复杂严峻,经济面临下行压力。对于国内中央空调行业,2018年最明显的一个变化就是家装零售行业销售的不景气导致家装零售市场的增长放缓至个位数,国内中央空调市场整体容量及增长率也受到影响。根据艾肯空调制冷网统计,2018年度中国中央空调市场整体容量逼近1000亿元,与2017年度接近20%的增长率相比,2018年度中国中央空调市场的增长率已经低于10%。(见图1)

如图所示,最近几年的中国中央空调市场几乎一直处于增长态势,仅在2015年度出现短暂下滑。在2018年之前,中国中央空调市场的增长大多来自于家装零售市场份额的迅速提升,工程项目市场则始终处于不温不火的状况。而2018年的市场情况却与此截然相反,家装零售市场的增长陷入低迷,反而工程项目市场的增长要好于预期。纵观2018年度中国中央空调市场,主要表现出以下几方面特征:

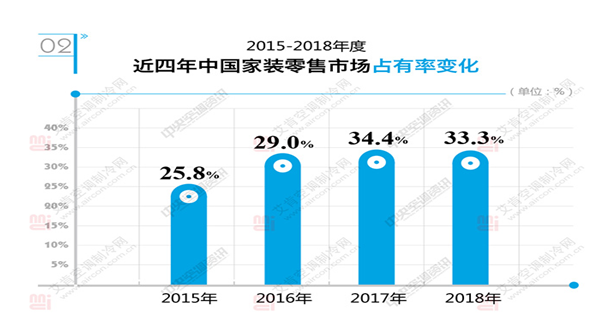

一、家装零售市场增速骤降,导致2018年整体市场增长缓慢。这是2018年度中国中央空调市场最主要的特点之一。根据艾肯空调制冷网统计,2018年度中国家装零售市场整体容量与上年相比几乎没有增长,而家装零售市场占据整体市场的比例也从2017年度的34.4%下降至2018年度的33.3%。这是家装零售市场占比在最近几年首次出现下滑,其最大的原因就是受房地产调控政策影响,造成了大区域华东家装零售终端市场的不景气。但与此相反的是,被各企业划归工程项目的楼盘配套市场,在2018年度却取得了比往年更多的增长。全国主要城市的精装修楼盘政策的推进,为这一市场注入了活力。值得一提的是,尽管家装零售市场不景气,但两联供产品却获得了令人可喜的增长。2018年度,不仅仅是美系品牌,日系品牌和国产品牌也加大了对两联供产品的推广。(见图2)

二、工程项目市场增长好于预期,超大项目、中小项目、楼盘配套齐头并进。与家装零售市场的不景气相比,工程项目市场在2018年度的表现却要好于各企业的预期。可以说,正是由于工程项目市场好于预期的增长,才使得2018年度全国市场能够继续保持增长态势。否则,一旦工程项目市场不景气,整体市场有可能面临下滑的风险。在工程项目市场中,超大项目、中小项目和楼盘配套这三个细分市场的表现较为抢眼。机场、酒店、地铁、会展中心等一批超大项目给予了各企业市场份额增长的空间,而中小项目的增长则为企业的增长奠定了基础,在家装零售市场遭遇挑战的情况下,楼盘配套市场帮助多联机企业实现了在2018年度的增长。

三、产品市场表现各异,磁悬浮离心机、风冷螺杆机组、模块机组三大产品异军突起。在2018年度整体市场实现个位数的增长过程中,产品市场的表现也各不相同。其中,离心机组市场虽然增长不多,但磁悬浮离心机却得到了进一步的发展。在2018年4月举行的中国制冷展上,主流参展企业几乎都带来了磁悬浮离心机产品,同年10月,天加并购全球最大的磁悬浮(OFC)中央空调企业“SMARDT”,使这一市场更添热度。由于数据中心等细分市场的火热,使得风冷螺杆机组成为2018年度冷水机组市场中增长最快的产品之一,部分企业风冷螺杆机组的出货金额甚至大于水冷螺杆机组。模块机组则由于应用广泛以及“商用煤改电”的助力,在2018年度取得了快速的增长。与之相对的是,水冷螺杆机组、水地源热泵机组等产品由于各种原因遭遇了整体市场的下滑。

四、数据中心、医药、轨道交通等细分行业继续保持增长。2018年度,最为火热的细分市场恐怕要数数据中心市场了,数据中心公司为部分企业集中处理数据业务,成为2018年数据中心市场新的增长点,这也直接导致了风冷螺杆机组的市场增长。医药行业作为近几年发展良好的市场在2018年持续火热,越来越多的中央空调企业参加“药机展”就是这一市场火热的证明。轨道交通作为一项持续推进的工程,在每年均有不少的项目数量,而在这一市场中更倾向于采用国产品牌的产品。此外,工业市场也是2018年表现较为抢眼的细分市场,一些专注于工业市场的中央空调企业在2018年度同样取得了显著的进步。

五、部分企业开始实行多品牌运作模式。2018年度,有多个企业开始实行双品牌乃至三品牌的运作模式。其中包括,海信日立公司运作的日立、海信、约克VRF三个品牌,海尔中央空调运作的海尔、卡萨帝双品牌,美的中央空调运作的美的、Clivet双品牌等等,以及天加环境后续即将迎来的天加、SMARDT双品牌。这是中央空调企业新的尝试,在细分产品的同时,这些企业希望通过细分品牌,为用户打造差异化的产品和服务,从而寻求更高的市场空间,同时也给予渠道经销商更多的选择。

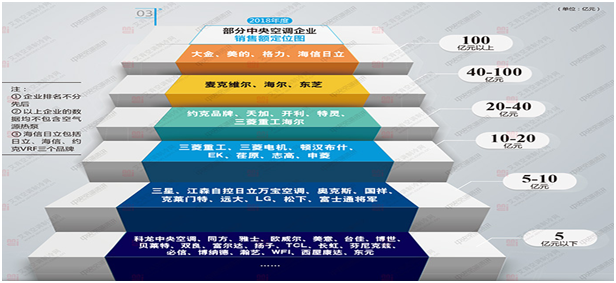

基于以上的市场特点,中央空调企业在2018年的表现也不尽相同。根据惯例,我们根据各个企业2018年度在中国市场的出货额,对其进行大致的阵营划分。当然,由于每年企业出货额的不同,阵营的划分标准也会有所变化。因此,在2018年度,大金、海信日立、美的、格力四个企业的出货额均超过100亿元而被列入第一阵营;第二阵营为40-100亿元的企业,2018年达到这一标准的企业为海尔、东芝、麦克维尔;第三阵营为20-40亿元的企业,2018年共计有天加、约克品牌、开利、特灵、三菱重工海尔等5个企业;第四阵营为10-20亿元的企业,共有三菱重工、三菱电机、顿汉布什、EK、荏原、志高、申菱等7个企业;第五阵营为5-10亿元的企业,共有三星、江森自控日立万宝空调、奥克斯、国祥、克莱门特、远大、LG、松下、富士通将军等9个企业;第六阵营为5亿元以下的企业,在此就不一一列举,我们仅列出部分品牌以供参考。(见图3)

时至2018年度,艾肯空调制冷网通过连续几年的监测,基本可以确定的是,主流品牌的市场集中度一直在加强,且品牌格局有固化的趋势。比如处于第一阵营中的100亿元以上的企业大金、海信日立、美的、格力,目前为止尚看不出有其他哪个品牌可以超越。这四个品牌在2018年度的表现基本是家装零售市场面临挑战,但工程项目市场尤其是房地产楼盘配套获得了相对不错的增长。其中,海信日立公司海信品牌的增长最为突出。

在第二阵营品牌中,海尔中央空调在磁悬浮离心机、更新机以及多联机等产品市场增长明显,且卡萨帝品牌也为其提供了更多的助力,因此海尔中央空调的出货额在2018年度再创新高,其增长率也远高于行业平均增幅。东芝凭借在精装修楼盘配套市场的优异成绩,在2018年度获得了较好的增长,其销售规模也达到了50亿元级别,且市场占有率进一步提升,继续巩固其在日系多联机品牌前三甲的位置。麦克维尔则继续稳扎稳打,在2018年度实现了稳定的增长。在江森自控约克品牌将多联机业务交由海信日立公司销售之后,事实上,在2018年度麦克维尔已经在市场总量上实现了对约克品牌的超越。

其它美系品牌中,约克品牌尽管不再销售多联机产品,但其渠道业务和两联供产品仍然获得了不错的增长;特灵则以更加灵活的政策在2018年度取得了美系品牌中最高的增长率,其离心机产品和两联供产品表现抢眼;开利则继续加强了对离心机以及轻商产品的销售;顿汉布什则在细分市场如轨道交通等行业继续保持领先优势。

值得一提的是天加,在整体市场不利的情况下,天加实现了超过20%的增长,其销售规模也顺利超过开利。2018年度,天加继续在末端及净化领域保持领先优势,与此同时,多联机业务成为天加新的增长点。

其它主营多联机产品的品牌中,三菱重工海尔、三菱重工、三星、松下等日韩系品牌,和志高、奥克斯等国产品牌都取得了一定的增长。冷水机组品牌中,荏原在溴化锂和离心机两个产品领域都取得了不错的业绩,EK、江森自控日立万宝空调、申菱、国祥、克莱门特等品牌也在各自擅长的领域中有较好的表现。

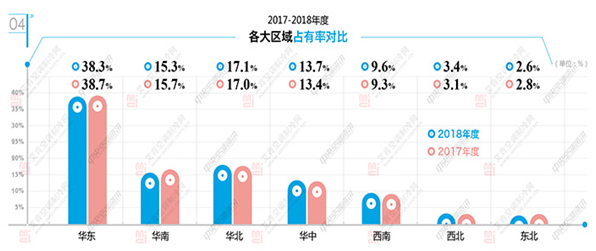

在区域层面,通过对比2017-2018年度各大区域的占有率可以看出,受家装零售市场影响,华东区域的占有率略有下滑,受整体大环境影响占有率同比下滑的区域还有华南区域和东北区域,华北区域变化不大,而华中、西南、西北所代表的中西部地区由于仍有增长潜力和产业转移等因素,在2018年度的占有率继续保持提升,与其它下滑的区域形成鲜明的对比。(见图4)

来源:艾肯空调制冷网